quarta-feira, 26 de junho de 2019

São Paulo, Junho de 2019 – A América Latina reúne duas condições fundamentais para o desenvolvimento do setor financeiro nos próximos anos: 45% da população adulta não atrelada a uma instituição financeira e uma das maiores penetrações digitais do mundo (mais de 70% com acesso a smartphones). Outros dados reveladores mostram que apenas 21% dos clientes bancários estão dispostos a manter o seu nível de negócios atual com o banco que operam e que 87% dos consumidores estão dispostos a conhecer um player não-tradicional. Além disso, o potencial de geração de receita a partir da população sem acesso ou com pouco bancário pode chegar a US$ 34 bilhões, impulsionando não apenas o setor financeiro, mas o comércio eletrônico e a inclusão de novas tecnologias e modelos de negócio na região.

Essas são algumas das principais conclusões da pesquisa inédita “A nova relação digital: uma história sobre finanças e o setor bancário” desenvolvida pela iProspect, agência de marketing digital. Para a análise, foram entrevistados 4 mil consumidores no Brasil, México, Colômbia, Chile e Argentina.

O objetivo foi entender as percepções em relação aos bancos e às fintechs, auxiliando os players do setor a responder questões como os consumidores da América Latina estão dispostos a compartilhar seus dados, estão prontos para aceitar consultores-robôs, fariam transações bancárias com plataformas de tecnologia e por quê, dentre outros.

“Como os consumidores hoje se beneficiam de uma infinidade de opções, os bancos precisam se reinventar para permanecer relevantes. Fluência tecnológica, eficiência operacional e capacidade de adaptação acelerada às mudanças regulatórias são pilares evidentes para um melhor desempenho, porém, em um setor onde a confiança e a experiência do cliente são o alfa e o ômega, a compreensão genuína das expectativas dos consumidores é – mais do que nunca – a verdadeira receita para o sucesso”, afirma Bruno Mosconi, diretor geral da iProspect Brasil e um dos autores da pesquisa.

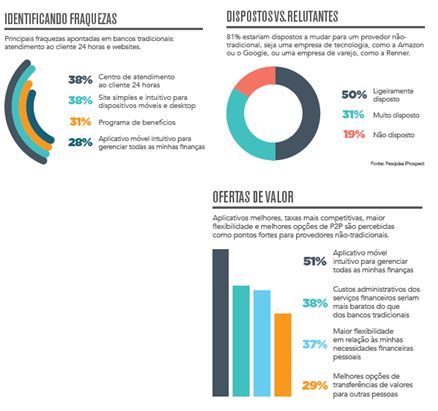

O estudo mostra também que 32% dos consumidores já utilizam serviços tanto de bancos tradicionais quanto provedores não-tradicionais e 25% gerenciam suas finanças em ambientes online. Considerando que 46% dos consumidores atualmente esperam uma solução de atendimento de última geração, 24h, 7X7, qualquer organização que ofereça serviços financeiros, seja um banco tradicional, varejista ou um gigante da tecnologia, é primordial oferecer uma experiência customizada, porém escalável. Para tanto, será necessário aproveitar as mudanças atuais de percepção em relação ao progresso na automação e no uso de dados (mais de 50% dos consumidores estão dispostos a compartilhar seus dados em troca de uma solução de atendimento ao cliente 24 horas).

No Brasil, mercado com alta concentração e baixa concorrência, o potencial também é muito grande, com mais de 50 milhões de pessoas sem acesso a serviços financeiros. A pesquisa revela que 73% dos brasileiros gerenciam suas finanças fazendo uso regular de serviços online e que 81% estariam dispostos para um provedor não-tradicional.

“Depois de anos sem grandes solavancos, o cenário do setor financeiro no Brasil vem mudando. Players mais acessíveis e centrados no usuário estão surgindo com soluções voltadas aos consumidores cada vez mais digitais, com demandas cada vez maiores por praticidade, transparência e serviços personalizados”, afirma o diretor geral da iProspect Brasil.

Algumas mudanças que merecem destaque incluem as empresas de tecnologia financeira que agora podem emprestar dinheiro sem a intermediação de bancos e, desde 2010, o setor de pagamentos foi desmembrado. Além disso, existem outras iniciativas em andamento sobre criptomoedas, tokens e câmbio internacional.

“Este estudo deixa claro a importância das instituições financeiras investirem no desenvolvimento e promoção de seus aplicativos, no estabelecimento de canais de bate-papo 24h e de parcerias com fintechs e outros players para o desenho de serviços cada vez mais convenientes e inovadores”, conclui Bruno Mosconi.

Site desenvolvido pela Apiki WordPress, primeira empresa brasileira 100% especializada em WordPress.

Site desenvolvido pela Apiki WordPress, primeira empresa brasileira 100% especializada em WordPress.

Comentários